1. Q3央行貨幣政策執行報告,刪除總閘門和不搞大水漫灌,未來至少會看到信用企穩

上次去掉總閘門或者大水漫灌這兩個詞是20Q1-Q2,再上次是18Q4,隨后都有不同程度的寬信用。因此,未來一年我們至少看到的是信用的企穩和結構化信用擴張。(比如新基建、新能源大基地、碳減排、高端制造、專精特新、地方三保等)。

另外,全面信用擴張需要老基建和地產同時發力,能不能來還需考慮其它因素,但是在最近幾年政策不斷加強預調微調的背景下,全面寬信用(放地產)也就最多1-2個季度。

2. 降準更類似于信號彈,對市場沒有實質影響,關鍵看是否有全面信用擴張

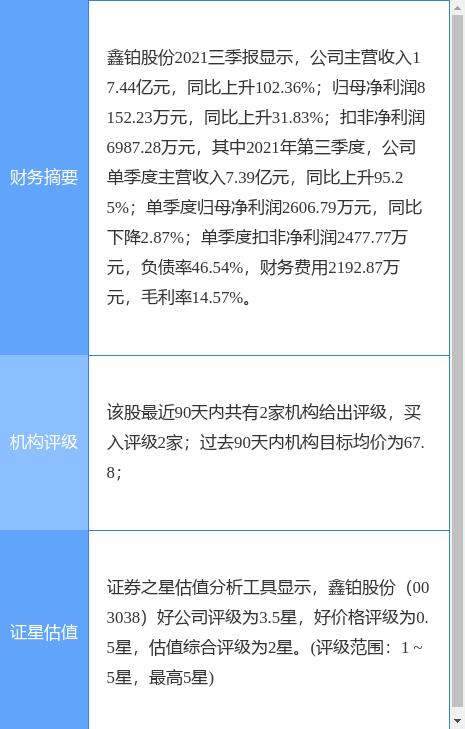

上圖(1)我們可以看到一個邏輯:

① 藍色線段是存款準備金率——降準類似于【信號彈】

② 橘色線段是信用周期——全面寬信用類似于【大部隊】

③【信號彈】來了,但【大部隊】不一定能來,比如18年3次降準,但隨后沒有寬信用;19年9月降準,但隨后沒有寬信用;21年7月降準,但隨后沒有寬信用;

因此,沒有寬信用的降準,就像沒有【大部隊】的【信號彈】,對A股市場,不管是指數還是結構,幾乎沒有影響。

3. 全面信用擴張的大部隊能不能來,什么時候來,會影響市場的結構

如圖(2),【信號彈】來了之后,【大部隊】會不會來,主要看美國消費→中國出口→制造業→就業這個鏈條什么時候崩盤。就業等大局穩定是政策底線。

18年Q4美國消費快速下滑,對應中國出口和制造業、就業大幅回落,19Q1一波全面信用擴張。

20年Q1全球疫情,美國消費快速下滑,對應中國出口和制造業、就業大幅回落,20Q2-Q3一波全面信用擴張。

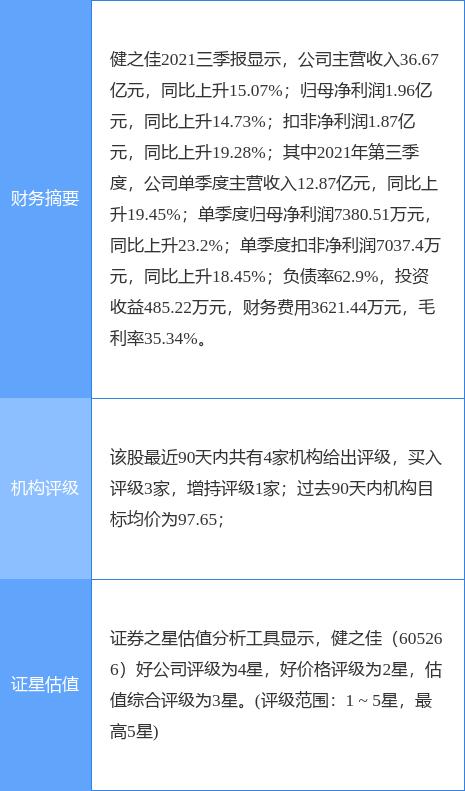

如果信用出現全面擴張,那么金融地產包括地產鏈,可能會出現一波交易性機會。

以地產鏈中的典型代表白電為例,從歷史數據和邏輯關系來看,信用周期決定了地產銷售,地產銷售又對白電產生影響。18年、21年,兩次白電板塊的大熊市,都來自于信用收縮以及對應的地產銷售同比大幅回落。相反,19Q1和20Q2-Q3的全面信用擴張,地產鏈也都相應跑贏。

4. 整體市場格局判斷:指數震蕩,結構性機會為主

根據當前的情況(盈利增速下行、信用逐步見到底部,但還沒有擴張,且即便擴張,力度可能暫時不確定),我們可能正處于【信用收縮后期】向【信用擴張前期】過渡的階段。對應市場可能沒有太大指數機會,更多是結構性機會為主。

19Q1、20Q2-Q3是最近幾年為數不多的指數級別大幅上漲的機會,即倉位遠重于結構的階段,具備的特點包括:

1)天時:信用周期全面擴張,如圖4;(目前結構性寬信用的可能性更大,除非出口鏈馬上大幅回落)

2)地利:盈利觸底反彈,如圖4;(目前盈利繼續向下,預計在22年Q2觸底)

3)人和:滬深300股債收益差處于-2X標準差,即指數最有吸引力的位置,如圖5;(目前處于均值附近震蕩)

5. 市場結構判斷:結構寬信用的方向,是22年的主旋律

降準不是關鍵,關鍵看信用。如果未來某個階段,出口到就業的鏈條大幅惡化,那么可以期待【大部隊】,即一波全面信用擴張(但可能也就一個季度),屆時金融地產鏈可能有交易性機會。

但是不論【大部隊】來不來,22年的主旋律都是結構性信用擴張,結構性信用擴張對應的方向也是最主要的機會(比如新基建、新能源大基地、碳減排、高端制造、專精特新、地方三保)。