上市不到兩個月,雅創電子(301099.SZ)即開始籌劃對外并購。

1月9日晚間,雅創電子披露收購方案,公司擬以增資及收購的方式,合計作價1.17億元取得聚焦被動元器件市場的深圳市怡海能達有限公司(以下簡稱“怡海能達”)55%股權。

雅創電子表示,本次交易是公司實施電子元器件分銷業務橫向延續和拓展,怡海能達的客戶及供應商資源與公司代理分銷的業務發展戰略相契合,雙方可以實現資源優勢互補,進一步擴大公司汽車電子業務領域被動元器件的市場份額。

值得關注的是,此次交易存在較高的溢價,根據評估,怡海能達100%股權整體估值2.02億元,增值率362.16%。同時,交易對手方作出業績承諾,即2022年至2024年標的累計凈利潤不低于6400萬元。

標的承諾三年凈利潤不低于6400萬

公告顯示,此次雅創電子計劃收購的怡海能達,主營業務為電子元器件的代理分銷和半導體技術研發和銷售服務,主要代理的產品包括被動器件、半導體分立器件、IC和模塊產品等,代理品牌覆蓋日本村田、韓國開益禧、昕諾飛、復旦微、兆易創新等近20家。

收益法評估下,截至2021年11月30日,怡海能達股東全部權益價值為2.02億元,增值額1.58億元,增值率362.16%。

根據收購方案,雅創電子擬通過現金方式對怡海能達增資4000萬元,取得標的充分稀釋后16.67%股權,并于本次增資同時以股權轉讓方式作價7666萬元購買交易對方合計持有標的公司充分稀釋后38.33%的股權。

本次交易完成后,雅創電子合計取得標的公司充分稀釋后55%的股權,怡海能達將成為公司的控股子公司,納入公司合并報表范圍,公司的收購成本合計約為1.17億元。

由于存在較高的評估溢價,且為非同一控制下的企業合并,本次交易完成后雅創電子合并報表將確認一定金額的商譽。

不過,交易各方對于怡海能達的業績承諾也作出安排,即2022年至2024年怡海能達實現的實際凈利潤分別不低于2000萬元、2150萬元、2250萬元,累計不低于6400萬元。

而從當前公司披露數據來看,2020年和2021年前11月,怡海能達分別實現營業收入4.54億元、4.85億元,凈利潤1675.36萬元、3364.14萬元,經營性現金流量凈額分別為7675.4萬元、9468.33萬元。

不僅如此,交易各方還約定,如果怡海能達最終完成業績承諾,即2022年至2024年累計凈利潤超過6400萬元,雅創電子將收購交易對手方持有的怡海能達剩余45%股權,并按照怡海能達2022年至2024年三年平均凈利潤的10倍作為怡海能達100%股權價值的計算依據。

與標的同為村田代理分銷商

作為上市后的首單對外并購,雅創電子將目標瞄準了處于同一產業鏈上的電子元器件行業公司。

資料顯示,雅創電子是國內知名的電子元器件授權分銷商,主要分銷東芝、首爾半導體、村田、松下、LG等國際著名電子元器件設計制造商的產品,產品主要應用于汽車電子領域。

其中,2011年,雅創電子取得了村田在中國地區的分銷授權。招股書顯示,2018年至2021年上半年,雅創電子向村田采購商品金額分別為7783.09萬元、9813.82萬元、9140.12萬元、8755.67萬元,采購占比分別為6.98%、10.55%、10.41%、15.15%,村田已經成為雅創電子的第三大供應商。

而雅創電子此次計劃收購的怡海能達主要代理村田、TELINK、昕諾飛等品牌的產品。據其介紹,怡海能達在成立之初就抓住全球被動元器件第一品牌Murata(村田)作為代理分銷品牌,創始團隊人員從事村田產品銷售多年,熟知該行業特性,對村田原廠運作較為熟悉,深知目標客戶的難點及痛點,為村田原廠在國內市場的推廣和銷售做出了相應的貢獻,其70%的銷售收入來源于村田的被動元器件市場。

雅創電子同時表示,本次交易是公司實施電子元器件分銷業務橫向的延續和拓展,怡海能達的客戶及供應商資源與公司代理分銷的業務發展戰略相契合,雙方可以實現資源優勢互補,產品和客戶共享,產生協同效應,進一步擴大公司汽車電子業務領域被動元器件的市場份額。

另一方面,隨著怡海能達并表,如果能順利完成業績承諾,也將增厚雅創電子的盈利能力。

數據顯示,2018年至2020年,雅創電子分別實現營業收入11.12億元、11.17億元、10.98億元,同比變動20.2%、0.45%、-1.75%;凈利潤4425.25萬元、3854.4萬元、5955.54萬元,同比變動78.19%、-12.9%、54.51%。

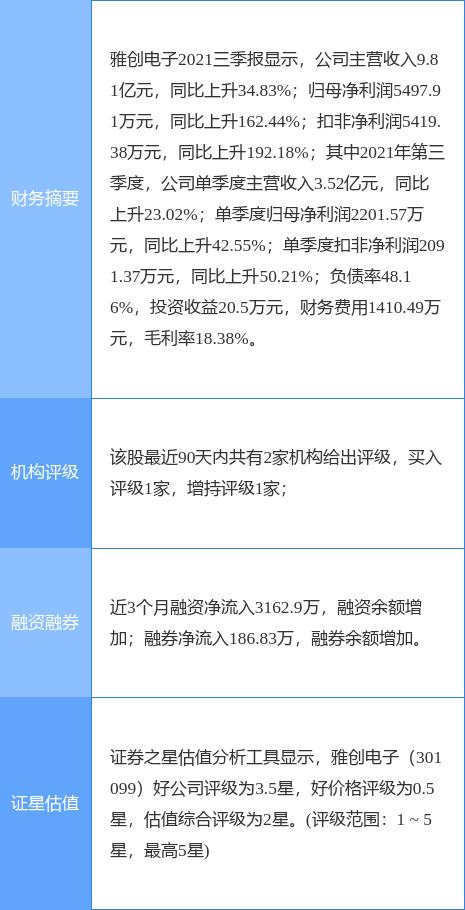

隨著汽車產銷量帶來的電子元器件產品需求增加影響,去年前九月,雅創電子實現營業收入9.81億元,同比增長34.83%;凈利潤5497.91萬元,同比增長162.44%。(記者 蔡嘉)