實際控制人和控股股東剛變更為齊魯財金,常鋁股份就迎來兩大項目。

12月21日晚間,常鋁股份(002160.SZ)發布公告表示,公司計劃新建三萬噸動力電池專用鋁箔項目,總投資金額預計約為3.5億元;擬投建十萬噸再生鋁板帶箔項目,總投資約2.2億元。兩大項目合計擬投入5.7億元。

而就在一天前,常鋁股份公告稱,控股股東將由鋁箔廠變更為齊魯財金,實際控制人由張平先生變更為濟南市國有資產監督管理委員會。

此前,常鋁股份以4.68億元出售了7160.24萬股,并將8429.06萬股股份對應的表決權委托給齊魯財金行使。

同時,常鋁股份擬向齊魯財金定增募資總額不超過8.25億元(含本數),發行價格為3.48元/股。

常鋁股份表示,本次交易通過控制權變更為公司引入具備國有資產及相關產業背景的控股股東,優化了公司股權結構,進一步完善了公司治理架構,有助于激發公司的潛在經營活力。

明年一季度擬投建兩大項目

工業熱交換業務作為常鋁股份的主導產業之一,是公司的支柱產業。汽車合金產品,尤其是新能源方向的相關產品,是公司重點發展的重要方向。

12月21日晚間,常鋁股份發布公告表示,為推動公司產業結構調整,促進產品轉型升級,進一步滿足客戶的需求,公司計劃由全資子公司常鋁科技投資新建三萬噸動力電池專用鋁箔項目。項目總投資金額預計約為3.5億元,投資資金來源為公司自有或自籌資金。

項目投產后將為新能源動力電池市場提供多種高質量的動力電池用鋁箔,以更好滿足常鋁股份的客戶持續增長的需求。

近年來,得益于新能源汽車、消費電子、儲能等新興產業的帶動,我國已成為動力電池行業最大的生產國和消費國,動力電池行業的蓬勃發展,使得動力電池箔的供需矛盾日益突出,供給明顯跟不上需求的快速增長。

常鋁股份,預計未來三年內動力電池箔供應緊張狀況將繼續保持,尤其是高品質動力電池箔的供給將保持緊張。行業高速發展,給公司的產業轉型帶來契機,為公司的產業結構調整,產品轉型升級帶來機會。

常鋁股份表示,公司此次投資建三萬噸電池箔項目符合國家的新能源產業政策以及公司的戰略發展需要,也有利于提升項目所在地的產業結構,投資項目的實施將有利于加速公司的產業轉型升級,增強公司在新能源產業方向上的競爭力,與公司現有產品產生協同效應,提高公司市場競爭優勢,有助于公司的長遠發展。

就在同一天,常鋁股份還公布了一大項目。

12月21日晚間,常鋁股份發布公告表示,公司全資子公司包頭常鋁北方鋁業有限責任公司作為項目實施主體,擬投建十萬噸再生鋁板帶箔項目。據披露,該項目總投資約2.2億元,總建設周期為22個月。

常鋁股份認為,公司通過投資十萬噸再生鋁材料,一方面是積極響應國家碳排放政策,為國家的“雙碳”目標貢獻力量,另一方面,通過使用鋁合金材料的回收加以利用,有利于降低公司的材料成本,進一步結合公司的研發積累、技術優勢、加工能力,將回收材料變成高品質的合金散熱材料,提升產品的附加值,增加公司的盈利能力。

公告顯示,上述兩項投資均自2022年一季度起逐步實施,項目實施進度及資金安排將根據項目實施過程的具體情況而定,不會影響公司現有業務的正常開展,預計對公司2021年度經營業績和財務狀況不會產生重大影響。

齊魯財金入主包攬8.25億定增

常鋁股份主營業務涵蓋工業熱傳遞材料、熱傳遞設備綜合解決方案和醫療健康系統潔凈技術與污染控制整體解決方案的兩大業務領域。

其中,工業熱傳遞業務領域主要涵蓋空調與汽車兩個領域。空調產品主要為空調換熱鋁箔系列產品,合作伙伴包括大金、三菱、富士通、松下、美的、格力等主流空調主機廠商。

汽車行業以提供汽車熱交換材料、成套設備及整體解決方案為主,合作伙伴包括Valeo、Behr、中國重汽、北汽福田、徐工機械、三一重工、比亞迪、蔚來等。

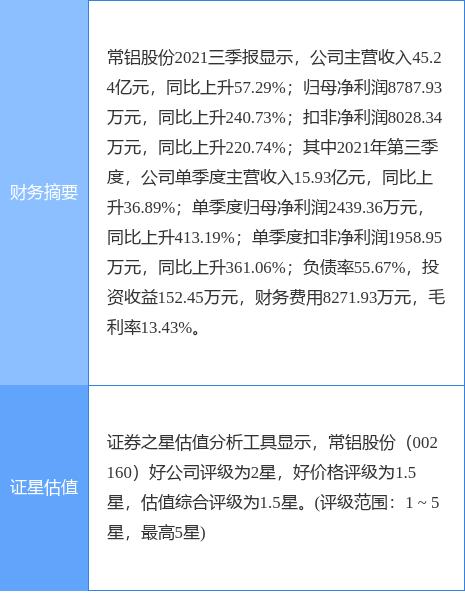

2021年前三季度,常鋁股份實現營業總收入45.2億元,同比增長57.3%;實現歸母凈利潤8787.9萬元,上年同期為-6244.5萬元,同比扭虧為盈。

12月20日晚間,常鋁股份公告稱,公司收到控股股東常熟市鋁箔廠有限責任公司(簡稱“鋁箔廠”)的通知,鋁箔廠通過協議轉讓方式轉讓給齊魯財金投資集團有限責任公司(簡稱“齊魯財金”)的其持有的本公司無限售流通股7160.24萬股(占公司總股本的9%)股份于2021年12月17日完成過戶登記手續,鋁箔廠確認已收到齊魯財金支付的全額股份轉讓價款。

根據表決權委托協議安排,自上述協議轉讓股份辦理完畢過戶登記手續之日起,鋁箔廠自愿將其持有的上市公司8429.06萬股股份(占公司總股本的10.59%)對應的表決權委托給齊魯財金行使,委托期限不低于18個月。

根據此前協議,常鋁股份此次股權轉讓價格為每股人民幣6.54元,轉讓價款合計為人民幣4.68億元。

自股份轉讓完成及表決權委托生效后,常鋁股份控股股東將由鋁箔廠變更為齊魯財金,實際控制人由張平變更為濟南市國有資產監督管理委員會。

同時,常鋁股份擬向齊魯財金定增募資總額不超過8.25億元(含本數),發行價格為3.48元/股。扣除發行費用后的募集資金凈額將用于補充流動資金及償還短期借款。

常鋁股份表示,本次交易通過控制權變更為公司引入具備國有資產及相關產業背景的控股股東,優化了公司股權結構,進一步完善了公司治理架構,有助于激發公司的潛在經營活力,增強公司的經營韌性,提升公司的綜合競爭力,有利于推動公司業務的高質量發展以及產業的戰略轉型升級。(記者 徐佳)