在兩輪融資后,熱景生物技術股份有限公司(以下簡稱“熱景生物”)決定進軍A股市場。

近期,熱景生物提交的科創板上市申請獲受理。根據招股書,熱景生物此次科創板上市,選擇的標準是“預計市值不低于10億元,最近兩年凈利潤均為正且累計凈利潤不低于5000萬元,或者預計市值10億元,最近一年凈利潤為正且營業收入不低于1億元”。

對于10億元的市值標準,有投資者對其能否實現提出疑問。因為2018年12月20日云集財富入股時,熱景生物整體估值剛剛踩到10億元的“紅線”;而2018年11月24日高特佳睿安、王海蛟入股時,熱景生物的整體估值為9億元。

熱景生物也表示,新股發行會受到證券市場整體情況、詢價情況、投資者認可程度等多因素的影響,如果因為投資者認購不足未能達到預計上市的市值條件,則可能導致發行失敗。據了解,熱景生物此次科創板上市,計劃發行新股數量為1555萬股,發行后總股本為6219.6萬股。

2018年凈利潤超過4800萬元

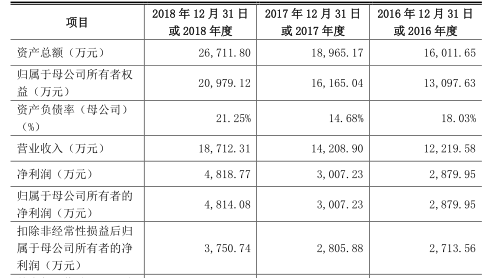

單從業績來看,熱景生物達到上述上市標準的難度似乎不大。招股書顯示,2016-2018年,熱景生物分別實現營業收入1.22億元、1.42億元和1.87億元,同期凈利潤分別為2879.95萬元、3007.23萬元和4818.77萬元。

與不算難看的合并報表相比,熱景生物子公司盈利情況似乎顯得頗為寒酸。招股書顯示,熱景生物目前擁有7家子公司,其中北京開景基因技術有限公司和吉林省熱景生物技術有限公司2018年盈利,不過凈利潤金額分別為84.67萬元和15.62萬元。而成立于2016年的熱景(廊坊)生物技術有限公司則虧損139.11萬元,另外4家可能因成立時間較短目前并未開展業務。有私募人士告訴中國網財經記者:“前有子公司運營幾年依然虧損或微利,后有子公司戰略布局未見起色,這不免讓人對熱景生物的前景大打問號。”

研發費用占營收比重不及明德、基蛋

作為科創板擬上市企業,熱景生物的“科技含金量”同樣備受關注。招股書顯示,目前公司獲得8項發明專利,另有已獲授予通知的發明專利3項。擁有研發人員96人,占員工總數的比例18.82%,包括董事長林長青在內的核心技術人員共9人。

2016-2018年,熱景生物的研發經費分別為1329.5萬元、1563.33萬元和1838.34萬元,占營業收入的比重分別為10.88%、11%和9.82%;而同期公司銷售費用分別為3202.86萬元、3961.28萬元和5398.65萬元。

然而,熱景生物同行業可比上市公司明德生物,其2016年和2017年的研發費用分別為2098.1萬元和2561.35萬元,占營業收入的比例分別為14.88%和15.51%;基蛋生物同期研發費用占營收比例分別為10.64%和11.06%。

募投項目達產后產能翻倍

熱景生物招股書顯示,公司計劃通過此次IPO募集資金約2.88億元,雖然募資規模在資本市場上不算大,但是意欲吞噬超過自身資產規模的融資卻讓其格外受到市場關注。據了解,截至2018年12月31日,熱景生物資產總額為2.67元,凈資產2.1億元,只占募資總額約78.65%。

“對于擬IPO企業來說,募資金額超出凈資產那么多,風險還是比較大的,如果將來公司發展不是很好,公司股價有較大的下行風險。”一位不愿意透露姓名的券商研究員在接受中國網財經記者采訪時坦言。不過,也有業內人士持有不同觀點,認為這并不能說明風險問題,只是公司根據未來的發展判斷需要的資金規模比較大而已。

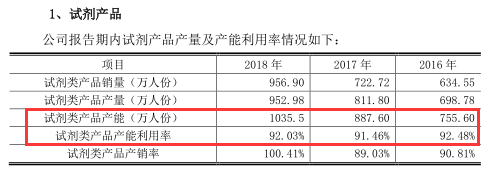

那么熱景生物通過此次IPO募集來的資金將用向何方?招股書顯示,將投向年產1200萬人份體外診斷試劑、850臺配套儀器生產基地及研發中心項目。然而,2016-2018年,熱景生物試劑類產品產能分別為755.6萬人份、887.6萬人份和1035.5萬人份,產能利用率分別為92.48%、91.46%和92.03%;儀器類產品產能分別為1865臺、1590臺和1609臺。

上述募投項目建成后,熱景生物體外診斷試劑和儀器類產品的產能將大幅增加,在市場競爭激烈的背景下,這些新增產能如何消化成為擺在熱景生物面前的一大難題。

值得注意的是,“因可能消化不良而導致IPO折戟”的案例并不少見。近期重新遞交招股說明書的龍利得包裝,曾由于企業自身產能利用率不足,且報告期內未見明顯提升,致使首次IPO上會時被否。

至于熱景生物融資及新增產能如何消化等事宜,中國網財經記者給熱景生物發去了采訪函,隨后又致電其董秘辦,相關人員表示“已收到采訪函”,不過截至發稿時未收到相關回復。