正處持續(xù)研發(fā)投入且尚未獲得營業(yè)收入階段的派格生物,近三年累計虧損超過4億元,由此導(dǎo)致現(xiàn)金流情況較為緊張。IPO前夕,公司第一大供應(yīng)商入股也引發(fā)關(guān)注。

作為全球糖尿病大國,中國患者數(shù)量持續(xù)快速增長。據(jù)弗若斯特沙利文報告顯示,2020年中國成年人糖尿病患病率高達(dá)11.9%。

然而目前國內(nèi)糖尿病藥品市場仍以雙胍類、磺脲類和α-糖苷酶抑制劑類等已上市幾十年的傳統(tǒng)藥物為主流,新型藥物GLP-1受體激動劑、DPP-4抑制劑和SGLT-2抑制劑由于進(jìn)入中國市場的時間較晚,帶來的銷售收入比例遠(yuǎn)不及全球其他發(fā)達(dá)國家。

在這樣的情況下,專注于慢病治療領(lǐng)域新藥研發(fā)的派格生物醫(yī)藥(蘇州)股份有限公司(下稱派格生物)面對的市場空間相當(dāng)廣闊。目前,該公司研發(fā)管線已覆蓋包括2型糖尿病、非酒精性脂肪肝病、肥胖、高尿酸血癥及痛風(fēng)、阿爾茲海默癥、阿片類藥物引起的便秘及先天性高胰島素血癥等多個疾病治療領(lǐng)域。

近期派格生物亦向上交所提交IPO申請,擬于科創(chuàng)板上市。由于公司尚未有產(chǎn)品在市場銷售,此次IPO擬采用第五套上市標(biāo)準(zhǔn)。據(jù)招股書披露,本次派格生物擬募集資金25.38億元,其中22.27億元用于創(chuàng)新藥研發(fā)項目、2.4億元用于創(chuàng)新藥生產(chǎn)基地建設(shè)項目,0.71億元用于研發(fā)中心建設(shè)項目。

《投資時報》研究員注意到,派格生物正處持續(xù)研發(fā)投入且尚未獲得營業(yè)收入階段,近三年累計虧損已經(jīng)超過4億元,由此導(dǎo)致現(xiàn)金流情況較為緊張。此外,在IPO前夕第一大供應(yīng)商泰格醫(yī)藥入股派格生物,關(guān)聯(lián)交易問題也引起關(guān)注。

近年累計虧損超4億元

派格生物是處于新藥研發(fā)階段的研發(fā)型企業(yè),目前無藥品獲得商業(yè)銷售批準(zhǔn)。因此截至2021年3月末,該公司尚無營業(yè)收入。而持續(xù)研發(fā)投入以及相關(guān)運營成本導(dǎo)致公司連年處于虧損狀態(tài)。招股書數(shù)據(jù)顯示,2018年至2020年及2021年一季度,派格生物凈利潤分別為-0.93億元、-2.1億元、-1.32億元和-0.42億元,累計虧損超過4億元。

與多數(shù)IPO新藥研發(fā)企業(yè)情況類似,高額的研發(fā)投入是導(dǎo)致派格生物連年虧損的主要原因。2018年至2020年,該公司研發(fā)費用分別為0.88億元、1.51億元和0.95億元。因此,上市前公司只能通過銀行借款和股東借款補(bǔ)充研發(fā)及運營資金。

派格生物也在招股書中坦言,公司未來將持續(xù)進(jìn)行較大規(guī)模的研發(fā)投入,新藥上市申請(NDA)及商業(yè)化的不及預(yù)期、新藥市場推廣帶來的高額費用,這些均可能導(dǎo)致公司虧損呈現(xiàn)持續(xù)擴(kuò)大趨勢。

同時,若公司上市后未盈利狀態(tài)持續(xù)存在或累計未彌補(bǔ)虧損繼續(xù)擴(kuò)大,可能導(dǎo)致觸發(fā)《上海證券交易所科創(chuàng)板股票上市規(guī)則》規(guī)定的退市條件。

基于上述分析,派格生物未來何去何從關(guān)鍵在于其頭部產(chǎn)品能否獲得足夠的市場競爭力。據(jù)招股書介紹,目前派格生物9項在研新藥中有5個管線產(chǎn)品處于臨床研究階段,4個管線產(chǎn)品處于臨床前研究階段。其中,僅2型糖尿病領(lǐng)域的PB-119處于在國內(nèi)開展III期臨床研究階段,根據(jù)公司預(yù)測,該產(chǎn)品預(yù)計2024年申報NDA上市。而其他在研新藥何時可以完成臨床試驗成功上市,都是未知數(shù)。

派格生物在招股書中也提到,“臨床試驗的進(jìn)度取決于患者的招募、與臨床試驗機(jī)構(gòu)的合作、試驗所需資金的安排、臨床方案的執(zhí)行、統(tǒng)計分析、與監(jiān)管機(jī)構(gòu)的溝通等各階段相關(guān)事項的進(jìn)展,任何政策的變動、臨床方案的調(diào)整、臨床合作機(jī)構(gòu)的調(diào)整等,都可能對公司在研產(chǎn)品臨床試驗的如期完成造成不利影響”。

也就是說,在較長的一段時間內(nèi)PB-119將成為派格生物押注的單一產(chǎn)品,從招股書披露的數(shù)據(jù)也可以看出這一趨勢,自2018年至2021年3月末,公司在該藥物上的研發(fā)投入高達(dá)2.23億元,占同期研發(fā)投入總額的62.05%。

核心產(chǎn)品競爭力如何?

那么,PB-119的市場競爭力如何?據(jù)招股書介紹,派格生物的PB-119是一種周劑型GLP-1受體激動劑,主要針對2型糖尿病,相比于胰島素等傳統(tǒng)糖尿病藥物具有一定的安全性優(yōu)勢。主要特點是一周一次給藥,減少用藥頻率,提升依從性;無需劑量滴定,使用簡便等。

看上去這款產(chǎn)品較傳統(tǒng)產(chǎn)品有較大的市場競爭力,但《投資時報》研究員查閱公開資料發(fā)現(xiàn),PB-119上市后的前景仍受掣肘。

首先是市場占有率或不及預(yù)期,從而無法實現(xiàn)預(yù)計銷售額。根據(jù)弗若斯特沙利文報告,2020年周劑型GLP-1受體激動劑在全球和國內(nèi)的市場規(guī)模為分別為88億美元和3.2億元,僅分別占全球及國內(nèi)糖尿病藥物市場的12.63%和0.52%,并不是糖尿病藥物的主流產(chǎn)品類型。

第二是派格生物的PB-119并非周劑型GLP-1受體激動劑的先行者。目前國內(nèi)已有4種和派格生物PB-119同類的產(chǎn)品上市,分別是阿斯利康的百達(dá)揚、禮來的度易達(dá)、諾和諾德的諾和泰以及豪森藥業(yè)的孚來美。雖然不同產(chǎn)品各有優(yōu)勢,例如豪森制藥的孚來美主打起效快、一周一次給藥、注射筆可多次使用等。但與另外4家擁有龐大的產(chǎn)品體系支撐其市值不同,在未來很長時間內(nèi)PB-119將是派格生物的唯一產(chǎn)品,因此通過爭取細(xì)分領(lǐng)域、推出有差異化的產(chǎn)品對派格生物來說更像是一場賭注。

第三是產(chǎn)品的價格或削弱其市場競爭力。《投資時報》研究員了解到,與傳統(tǒng)胰島素藥物相比,新型糖尿病藥物價格更高。而我國糖尿病人群分布較分散,在產(chǎn)品市場供給達(dá)到一定規(guī)模之前,或有為數(shù)不少的人群不具備負(fù)擔(dān)較高治療費用的能力。

對于商業(yè)化能力面臨的風(fēng)險,派格生物在招股書中指出,“公司的藥品商業(yè)化能力未經(jīng)驗證,市場機(jī)遇把握、營銷能力及市場策略等市場開拓方面可能無法達(dá)到預(yù)期。若公司在研藥品獲批上市后未能取得醫(yī)生、患者、醫(yī)院或醫(yī)學(xué)領(lǐng)域其他各方的認(rèn)可,將給公司成功實現(xiàn)商業(yè)化并獲得經(jīng)濟(jì)效益造成不利影響”。

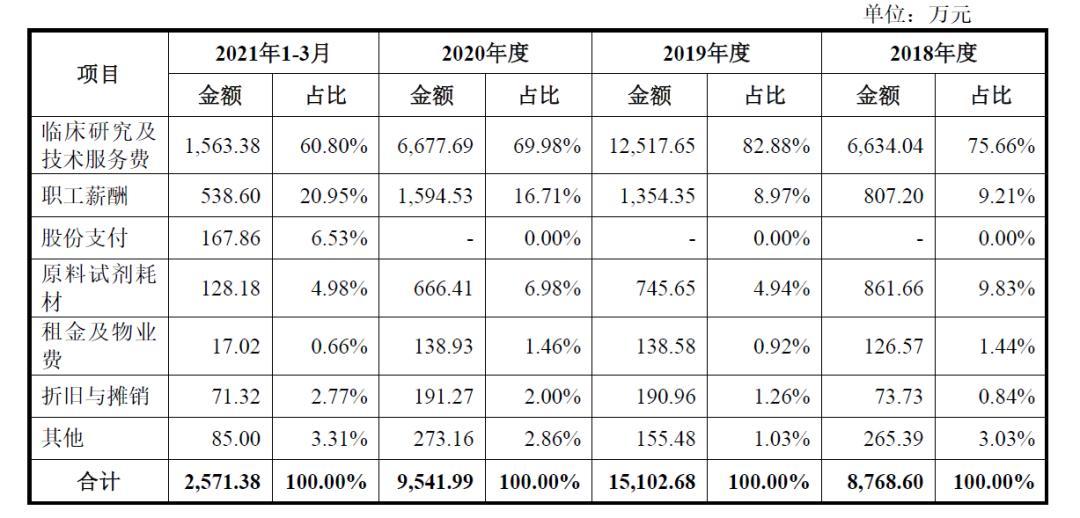

不僅如此,《投資時報》研究員發(fā)現(xiàn)派格生物的研發(fā)投入出現(xiàn)放緩趨勢。2018年至2020年,該公司研發(fā)費用中用于臨床研究及技術(shù)服務(wù)費分別為0.66億元、1.25億元和0.67億元,占總研發(fā)費用的比例分別為75.66%、82.88%和69.98%,2021年3月末更是進(jìn)一步下降到60.8%。

此外,截至2021年一季度,派格生物的員工總數(shù)為53人,其中研發(fā)人員39人。《投資時報》研究員對比了同行業(yè)可比公司研發(fā)人員規(guī)模,派格生物處于行業(yè)平均水平之下。

高投入與零收入導(dǎo)致的結(jié)果之一就是派格生物緊張的現(xiàn)金流狀況。據(jù)招股書披露,2018年至2020年各期內(nèi),該公司經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額分別為-0.61億元、-0.68億元和-1.89億元。派格生物稱,公司未來將在發(fā)現(xiàn)新產(chǎn)品、推動在研藥品的臨床開發(fā)及商業(yè)化推廣等諸多方面繼續(xù)投入大量資金,如果公司無法獲得足夠的營運資金,將被迫推遲、削減或取消公司的研發(fā)項目以及在研藥品商業(yè)化進(jìn)度,將對公司業(yè)務(wù)造成重大不利影響。

第一大供應(yīng)商入股

從招股書披露數(shù)據(jù)可以看出,派格生物存在供應(yīng)商集中度較高的風(fēng)險,2018年至2020年,該公司自前五大供應(yīng)商的采購金額分別為0.53億元、1.13億元和0.62億元,占總采購金額的比例分別為69.62%、82.81%和84.26%。

據(jù)招股書介紹,公司采購較集中的主要原因是向Labcorp和杭州泰格醫(yī)藥科技股份有限公司(下稱泰格醫(yī)藥)(300347.SZ、03347.HK)采購的臨床試驗服務(wù)金額較大。

《投資時報》研究員發(fā)現(xiàn),自2020年一躍成為派格生物第一大供應(yīng)商的泰格醫(yī)藥,在本次IPO前夕入股了派格生物。2020年11月泰格醫(yī)藥通過旗下私募股權(quán)基金杭州泰格以5000萬元入股派格生物,取得1.44%的股權(quán)。此外,杭州泰格的關(guān)聯(lián)方Tigermed、西安泰明、新建元一期、新建元二期還分別持有派格生物1.2%、0.57%、0.9%、0.75%的股份。

而2020年及2021年一季度,派格生物來自于泰格醫(yī)藥的 采購占比高達(dá)42%和35.66%,由此,兩者之間形成了關(guān)聯(lián)交易,而此關(guān)聯(lián)交易的合理性、必要性及交易價格的公允性勢必會引起監(jiān)管機(jī)構(gòu)的關(guān)注。

實際上,引入泰格醫(yī)藥并非派格生物的首次股權(quán)融資行為,據(jù)招股書介紹,為獲得充足的研發(fā)資金,2001年至2020年期間公司共完成了E輪融資,先后共引入股東49名。本次發(fā)行前,公司實際控制人及一致行動人合計持股28.3%,泰格醫(yī)藥系合計持股4.86%,其余股東持股比例基本均在3%以下。可見,目前派格生物股權(quán)十分分散,本次頂格發(fā)行完成后現(xiàn)有股東持股比例將被進(jìn)一步稀釋。(李璐)

關(guān)鍵詞: 累計虧損 派格生物 第一大供應(yīng)商 現(xiàn)金流