昨日,浩物股份(000757.SZ) 在二級市場凱歌聲中高開低走收出大陰線,截至收盤報4.60元,漲幅3.14%。其股價漲幅未跑贏深證成指的4.89%。

10月18日,證監會并購重組委2018年第48次會議未通過浩物股份發行股份購買資產的申請。并購重組委認為本次交易不利于上市公司減少關聯交易,避免同業競爭,不符合《上市公司重大資產重組管理辦法》第四十三條相關規定,浩物股份的股價也在次日(10月19日)應聲跌停。

根據《上市公司重大資產重組管理辦法》第四十三條,上市公司發行股份購買資產,應當符合有利于提高上市公司資產質量、改善財務狀況和增強持續盈利能力,有利于上市公司減少關聯交易、避免同業競爭、增強獨立性的規定。

9月28日,浩物股份披露了《發行股份及支付現金購買資產并募集配套資金暨關聯交易報告書(修訂稿)》,公司擬通過發行股份及支付現金的方式購買天津市浩物機電汽車貿易有限公司(簡稱“浩物機電”)和天津市浩誠汽車貿易有限公司(簡稱“浩誠汽車”)合計持有的內江市鵬翔投資有限公司(簡稱“內江鵬翔”)100%股權,獨立財務顧問為財通證券和渤海證券。

根據公告,標的資產內江鵬翔100%股權的價格為11.86億元,浩物股份擬向不超過十名特定投資者非公開發行股份募集配套資金不超過2.60億元,其中2.37億元用于支付購買資產的現金對價,剩余部分用于支付相關中介費用和交易稅費。另外,公司還使用股份對價支付9.49億元,向浩物機電和浩誠汽車合計發行股份1.54億股。

根據中廣信評估出具的資產評估報告,以2017年12月31日為評估基準日,內江鵬翔100%股權凈資產賬面價值為8.03億元,按照收益法評估的評估結果為11.86億元,增值率為47.79%。

值得關注的是,浩物機電為上市公司浩物股份的控股股東,浩誠汽車為浩物機電的全資子公司,本次重組構成關聯交易,這正是本次證監會并購重組委不予通過的重要原因。

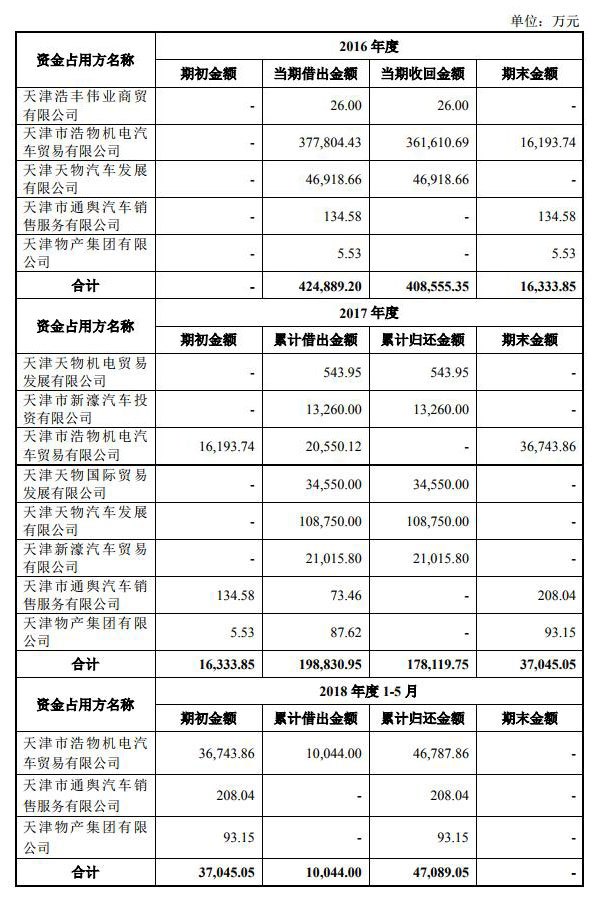

根據并購重組委此前對浩物股份重組的反饋意見,內江鵬翔存在資金被關聯方占用的情形,主要是控股股東浩物機電在2016年底、2017年底和2018年5月底,浩物機電占用內江鵬翔的資金余額分別為1.63億元、3.70億元和0萬元。

針對內江鵬翔被關聯方占用資金的情況,獨立財務顧問財通證券、渤海證券表示,截至今年4月20日,上述資金占用已經清理完畢,浩物股份內部控制制度健全、公司治理結構完善,控股股東浩物機電已出具關于不違規占用上市公司資金的承諾,確保本次交易后避免標的公司出現關聯方資金占用情況。

財通證券、渤海證券還表示,如果重組完成,內江鵬翔將成為上市公司的全資子公司,上市公司將因本次交易增加新的關聯采購、關聯銷售、關聯租賃等關聯交易。不過新增關聯交易占比較小,且交易作價公允,不會損害上市公司和內江鵬翔的利益。并且交易對方已作出了切實可行的相關安排,有利于上市公司規范和減少關聯交易。

而如果此次交易完成,浩物股份將新增乘用車經銷和汽車后市場服務業務,但浩物機電旗下尚存在暫不具備注入上市公司條件的其他從事乘用車經銷和汽車后市場服務業務的下屬企業,與內江鵬翔所經營業務構成了同業競爭。

針對同業競爭問題,財通證券、渤海證券稱浩物機電與上市公司簽署了附條件生效的《托管協議》,約定在本次交易完成后將同業競爭公司委托給上市公司管理經營。浩物機電承諾五年內采取注入上市公司、向第三方轉讓、注銷等方式解決同業競爭問題。

財通證券、渤海證券稱,交易對方已作出了切實可行的相關安排,能夠解決內江鵬翔與浩物機電之間的同業競爭。

不過,上述財務顧問的意見,并沒有被并購重組委接受,浩物股份擬新增整車銷售等業務的計劃也宣告落空。

財通證券(601108.SH)目前正深陷破發的泥淖。該券商2017年10月24日上交所上市,發行價格為11.38元,發行數量為3.59億股,發行募集資金總額為40.85億元。昨日財通證券雖然收得漲停,報7.62億元,但距離發行價仍有一段讓股民傷感的距離。