大宗商品“超級周期”來了嗎

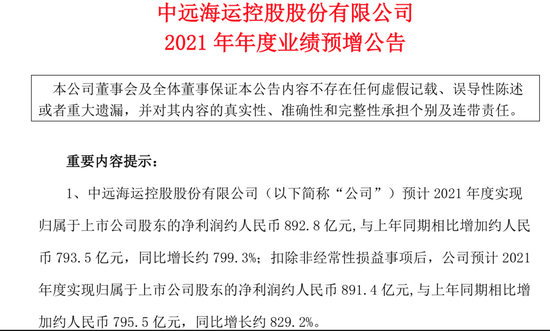

今年年初以來,在全球大類資產受挫的背景下,大宗商品反而表現搶眼。國際上,國際原油價格向“100美元”進發,作為大宗商品龍頭的原油價格大幅上行,帶動整個大宗商品市場走強。國內農產品方面,棕櫚油大漲18%,豆油上漲13%,大豆、豆粕、菜粕漲逾14%;工業品方面,鐵礦石、玻璃等商品大幅上漲超過20%。其中,玻璃價格漲幅約36%,螺紋鋼和熱軋卷板漲幅超過13%。

本輪大宗商品價格為何上漲?后市如何?相關實體企業如何應對價格波動風險?

漲價受供需雙向驅動

國際大宗商品價格上漲預期強烈。日前,投資機構高盛表示,目前大宗商品市場處于短缺狀態。追蹤23種能源、金屬和農作物期貨的彭博商品現貨指數今年早些時候創下歷史新高,包括石油在內的許多大宗商品期貨價格都出現較大幅度現貨溢價。

方正中期期貨研究院院長王駿認為,農產品方面,受拉尼娜氣候影響,巴西和阿根廷大豆產量下調,而美豆價格上行,拉動了蛋白粕和油脂價格走高。生物柴油需求增長再度帶動植物油期貨價格創出新高。

新湖期貨有色金屬研究總監孫匡文表示,國際上,歐美國家的通脹為工業品價格上漲提供了動能。國內方面,為應對經濟增速下行壓力、扭轉市場預期,相關部門先后出臺了一系列有利于經濟穩定的政策,這一定程度上對有色、黑色等工業品價格起到了提振作用。

供需基本面同樣對工業品價格上漲提供了支撐。以有色金屬為例,雖然供給端一直存在恢復性增長預期,但在新冠肺炎疫情、能源供應等因素影響下,供應恢復不及預期。今年伊始,受主要國家出口政策限制、國內冶煉產量趨緊和錫鋁鎳三品種下游加工消費旺盛等影響,有色金屬價格持續上行。此外,新能源發展提速,也為銅、鋁、鎳、錫等金屬的消費提供新的增長點。海外消費持續強勁帶動國內出口,金屬庫存降至歷史低位,供需基本面支持金屬價格上漲。

混沌天成研究院院長董浩認為,隨著疫情形勢的好轉,歐美經濟有望進一步恢復,使得原油上漲動力強勁。加之貨幣寬松效應的顯現,通脹預期上升。

中信期貨一位業內人士表示,國內動力煤需求受到高耗能行業復產的提升,原油價格上漲也對動力煤需求形成帶動,導致能源價格共振上漲,并帶動相關大宗商品成本提升,導致商品價格整體上漲。從后期看,需求回升的預期能否得到驗證,以及能源供給能否恢復,將成為大宗商品價格走勢的核心因素,預計今年3月至4月份將成為商品供需驗證的關鍵時點。

國內市場平穩運行有保障

“超級周期”話題再一次熱起來,但不少業內專家都對此保持客觀冷靜態度。

中金公司大宗商品研究首席分析師郭朝輝表示,去年末至今,大宗商品市場從不斷復產到風險頻發,從風險預期到減產現實,庫存下降和供應短缺可能只是表象,而多重因素交織影響的供應前景才是驅動因素。對于今年全球大宗商品市場,郭朝輝認為,預計主線是供需缺口收窄,基本面再均衡。國內方面,相關政策出臺,力促大宗商品“保供穩價”。2022年難言大宗超級周期,價格波動中樞將趨于下行。不過,他也認為,過去幾年大宗商品上游資本投入力度較弱,可能掣肘未來3年至5年的新產能,并抬高大宗商品遠期價格。

雖然大宗短期偏強,但孫匡文認為,全年不確定性因素比較多。中期看,年內基本金屬市場供應修復將逐步推進,產量受抑制的金屬,比如鋁、鋅、鎳、錫等,有望在下半年明顯回升,供應緊張的局勢或能緩解。與此同時,金屬消費的增長或在下半年有所放緩,金屬價格上漲將抑制新能源、新基建等領域的消費增速。“基本金屬供需基本面將由供應短缺轉為平衡甚至輕微過剩。”孫匡文說。

截至2月7日收盤,南華商品指數累計上漲9.57%,南華工業品指數上漲11.45%,南華能化指數上漲12.01%,南華農產品指數上漲8.41%。南華期貨研究所所長曹揚慧認為,判斷大宗商品市場下一步走勢,要密切關注通脹與貨幣緊縮之間的博弈。從國內市場看,通脹壓力不大,貨幣政策彈性較足,穩增長是主基調,大宗商品市場平穩運行預期仍有一定的保障。

銀河期貨總經理助理錢濤分析,今年開年以來,從投資情況看,權益市場表現不及預期,因此,不排除一部分資金向大宗商品靠攏。近日,國家發展改革委、國家能源局聯合召開會議,安排部署持續做好穩定煤炭市場價格工作,并對監測發現的部分煤炭價格虛高企業進行了約談提醒,要求抓緊核查整改。以此判斷,相關部門在提升大宗商品供給能力的同時,還會嚴防資金大規模流入商品市場投機炒作。

善用期市管理價格風險

今年,大宗商品市場注定不平靜。業內專家表示,從宏觀層面看,要做好風險的預見預判預案,應對好輸入型通脹等外部沖擊。從微觀層面看,企業要加強自身生產經營的風險管理。

對企業而言,生產經營難免受原材料、產成品以及匯率、利率等價格波動影響。2021年,我國期貨市場成交量創歷史新高,體現了眾多產業企業和各類避險機構利用期貨期權管理現貨價格風險的強烈需求。為了能在市場波動中安全航行,企業可以在期貨市場上建立與現貨市場方向相反、數量匹配的交易頭寸,使期貨市場與現貨市場的盈虧形成一個相互抵沖的關系,從而實現風險在不同市場、不同時空的對沖、轉移,保證自身財務安全。

近年來,鋼鐵企業參與的期貨品種覆蓋面明顯增加,借助期貨工具轉型增效的企業數量也明顯增多。中鋼投資有限公司董事、總經理丁建明建議,鋼鐵企業既可以利用煤焦礦期貨對沖原料成本波動,平滑采購成本曲線,又可以利用螺紋鋼、熱軋卷板期貨鎖定產品利潤,管理鋼材庫存價格風險,實現從原料到成品的風險管理閉環。

在貴金屬黃金領域,今年最大的不確定性可能是美聯儲加息對市場的影響,而黃金可能是受影響最直接的一個大宗品種。招金精煉有限公司副總經理梁永慧告訴記者,對于黃金生產企業來說,面臨著黃金現貨價格波動風險,可以逢高在期貨市場利用期貨期權工具進行賣出套保。對于黃金精煉加工企業來說,主要風險點在于買賣之間的風險敞口,要善于利用期貨市場鎖定買賣價差。(經濟日報記者祝惠春)

責編:海聞

關鍵詞: 商品價格